Pasivo corriente y Pasivo no corriente ¿Qué es?

martes, 21 enero , 2020 - Creado por: GotelGest.Net

Tiempo de lectura: 4 minutosAmpliamos en esta ocasión nuestro diccionario empresarial en GotelGest.Net con la definición de Pasivo corriente y no corriente

¿Qué es el pasivo corriente?

Entendemos como pasivos a las deudas y obligaciones de una empresa, lo que es lo mismo, el «debe». Por ejemplo, deudas con bancos, con acreedores o proveedores, Hacienda, trabajadores… Corriente, se refiere que esa deuda tiene un vencimiento inferior a un año, a corto plazo.

Se estructura de la siguiente manera dentro del balance de una empresa y se compone de las siguientes cuentas según el Plan General de Contabilidad

- Pasivos vinculados con activos no corrientes mantenidos para la venta.

- Provisiones a corto plazo.

- Deudas a corto plazo.

- Deudas con empresas del grupo y asociados a corto plazo.

- Acreedores comerciales y otras cuentas a pagar.

- Periodificaciones

Tipos de pasivos según financiación

Existen varios tipos de pasivos que se utilizan para clasificar las diferentes fuentes de financiamiento que una empresa puede utilizar. A continuación, se presentan algunos ejemplos:

- Pasivo corriente: Este tipo de pasivo incluye las obligaciones financieras que deben ser pagadas en un plazo menor a un año. Algunos ejemplos de financiamiento a corto plazo pueden incluir líneas de crédito, factoring, descuento de facturas o préstamos comerciales.

- Pasivo no corriente: Este tipo de pasivo engloba las obligaciones financieras que deben ser pagadas en un plazo mayor a un año. Algunos ejemplos de financiamiento a largo plazo pueden incluir préstamos hipotecarios, emisión de bonos y arrendamiento financiero.

- Pasivo contingente: Este tipo de pasivo hace referencia a posibles obligaciones futuras que pueden surgir como resultado de eventos inciertos. Algunos ejemplos pueden incluir garantías bancarias y avales.

Es importante tener en cuenta que la elección del tipo de financiamiento dependerá del contexto y necesidades específicas de cada empresa. El manejo adecuado del pasivo es fundamental para garantizar la solvencia financiera y el crecimiento sostenible a largo plazo.

¿Cuál es la importancia del pasivo corriente?

Es crucial mantener un correcto equilibrio entre el activo y el pasivo, así como clasificar cada una de las partidas que los componen de forma adecuada en nuestro patrimonio. Cuando se solicita financiación se someterá a examen a las obligaciones a corto plazo de la empresa (pasivo corriente) y los recursos financieros, circulante, flujos de efectivo a corto plazo, estos últimos deben ser suficientes para cubrir los pasivos corrientes. Si no es así, ningún acreedor, proveedor o entidad financiera querrá financiarnos debido a que el riesgo de impago de las nuevas obligaciones es alto.

¿Qué es el Pasivo no corriente?

Teniendo en cuenta la definición anterior, el pasivo no corriente, se refiere que esa deuda tiene un vencimiento superior a un año, o lo que es lo mismo, a largo plazo.

¿Por qué es tan importante?

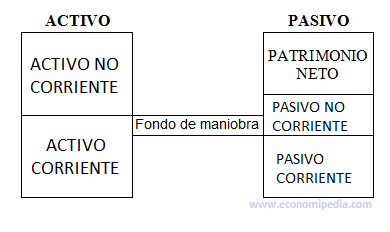

Porque aporta liquidez a la empresa, ya que nos permite utilizar ese capital para realizar nuevas inversiones y crecer a largo plazo. Parte de este pasivo no corriente se utiliza para financiar activos a corto plazo, lo que se conoce como «Fondo de maniobra», a continuación mostramos unos ejemplos de equilibrio entre activo y pasivo típico para entender mejor estos conceptos.

Relación con las deudas contraídas

El pasivo corriente y no corriente son dos tipos de pasivos que se utilizan para clasificar las deudas que una empresa ha contraído. El pasivo corriente está compuesto por aquellas obligaciones que la empresa debe pagar en el corto plazo, es decir, en un periodo menor a un año. Por otro lado, el pasivo no corriente incluye las deudas que la empresa tiene a largo plazo, es decir, aquellas que se deben pagar en un periodo mayor a un año.

Las deudas contraídas por una empresa pueden estar clasificadas como pasivo corriente o no corriente según su vencimiento. Por ejemplo, si la empresa ha solicitado un préstamo a corto plazo para financiar sus operaciones diarias, esta deuda se considerará como parte del pasivo corriente. En cambio, si la empresa ha adquirido maquinaria mediante un leasing con pagos mensuales durante los próximos cinco años, esta deuda se clasificará como parte del pasivo no corriente.

Es importante tener en cuenta que el manejo adecuado del pasivo corriente y no corriente es fundamental para garantizar la solvencia financiera de una empresa. Una gestión inadecuada puede llevar a problemas de liquidez y dificultades para hacer frente a las obligaciones financieras.

¿Qué relación tienen con el inmovilizado?

El inmovilizado es un activo que se utiliza en la producción de bienes y servicios durante más de un año y que no está destinado a la venta. Este activo puede generar deudas asociadas tanto al pasivo corriente como al no corriente, dependiendo del plazo de pago acordado.

Si una empresa ha adquirido un bien o equipo para su uso en el proceso productivo, esta inversión puede financiarse mediante diferentes opciones. Si se financia con una línea de crédito a corto plazo, la deuda generada será considerada parte del pasivo corriente. En cambio, si la empresa opta por un préstamo a largo plazo para financiar la compra del inmovilizado, esta deuda se clasificará como parte del pasivo no corriente.

Es importante destacar que las obligaciones financieras derivadas del inmovilizado son fundamentales para el funcionamiento y crecimiento de una empresa. Sin embargo, es necesario llevar un control adecuado y eficiente sobre estas deudas para evitar problemas financieros en el futuro.

Esperamos que esta nueva entrada en nuestra sección de glosario te haya ayudado en la comprensión de uno de los términos más usados hoy en día en contabilidad.

Recuerda que con GotelGest.Net puedes contar con un programa de facturación y contabilidad líder del mercado y apto para cualquier tipo de negocio.

¡¡Nos vemos en la siguiente entrada!!