Cómo calcular nuestro Impuesto de Sociedades ACTUALIZACIÓN 2022

viernes, 24 enero , 2020 - Creado por: GotelGest.Net

Tiempo de lectura: 7 minutosContinuamos con nuestras entradas en el blog dedicadas a la formación contable, fiscal y laboral; en esta ocasión hablamos de cómo calcular el Impuesto de Sociedades. A continuación, y actualizando el contenido de entradas anteriores, te presentamos nuestra guía para calcular el impuesto de sociedades paso a paso.

El Impuesto de Sociedades (definición en Wikipedia) comprende una de las obligaciones tributarias principales de nuestras empresas.

Grava la “renta “ de las Sociedades, es decir el resultado o beneficio que obtienen.

Los requisitos de sujeción al impuesto son los siguientes:

- Estar constituida conforme a las leyes españolas.

- Tener su domicilio social en territorio español.

- Tener la sede de la dirección efectiva en territorio español, cuando en el radique la dirección y control del conjunto de sus actividades.

En cuanto al período impositivo, este no tiene que coincidir con el año natural, si no con el ejercicio económico de la actividad no pudiendo superar en ningún caso 12 meses.

En cuanto a qué entidades están obligadas a su presentación, podemos clasificarlas en dos tipos:

1) Entidades con personalidad jurídica:

- Sociedades de carácter mercantil: Anónimas, Responsabilidad Limitada, Colectivas y Laborales.

- Sociedades de carácter estatal, autonómico, provincial y Loca.

- Cooperativas y Sociedades de Transformación Agraria

- Sociedades Unipersonales.

- Agrupaciones de interés económico

- Asociaciones, Fundaciones tanto públicas como privadas.

Serán sujetos pasivos a partir del 2016 las sociedades civiles que tengan objeto mercantil (no las Comunidades de Bienes ni las profesionales). Anteriormente estas sociedades tributaban en el IRPF.

2) Entidades sin personalidad jurídica:

- Fondos de inversión, mobiliaria, en activos del mercado monetario y de inversión inmobiliaria.

- Uniones Temporales de Empresas

- Fondos de Capital Riesgo

- Fondos de Pensiones

- Fondos de Regulación del mercado Hipotecario

- Fondos de titulación hipotecaria y de activos

- Fondos de Garantía de Inversiones

- Comunidades titulares de montes vecinales, en mano común.

TIPOS IMPOSITIVOS EN VIGOR

Para poder realizar el cálculo del impuesto tendremos que tener en cuenta las siguientes consideraciones:

- Tipo General 25%: Cabe destacar que se reducirá en el 2016 hasta el 25% del 28% aplicable en 2015.

- Tipo Reducido 15%: Es un tipo impositivo reducido para favorecer la actividad de los emprendedores. Quedan excluidas las sociedades de carácter patrimonial.

Se aplicará en el primer y segundo período impositivo en el que la base imponible resulte positiva siendo condición indispensable considerar que la Sociedad inicia su actividad económica.

Se aplicará el 15% a los primeros 300.000 € de base imponible y el 20% a la restante.

- Tipo Reducido 20%: Aplicable a sociedades cooperativas fiscalmente protegidas. Anteriormente también se aplicaba a parte del resultado de las “microempresas” siempre que se reunieran unos requisitos pero actualmente se ha generalizado el tipo reducido del 25%.

Existen a su vez, tipos reducidos aplicables a entidades especiales:

- Tipo Reducido 10%: Aplicable a asociaciones declaradas de utilidad pública y a las fundaciones inscritas en el registro correspondiente, que les sea de aplicación el régimen fiscal establecido en la Ley 49/2002 de Régimen Fiscal de Entidades sin Fines Lucrativos y de los incentivos Fiscales al Mecenazgo.

- Tipo Reducido 1%: Aplicable a Sociedades de Inversión de capital variable, fondos de inversión de carácter financiero y sociedades de inversión inmobiliaria / fondos de inversión inmobiliaria, en todos los casos con el requisito de contar con un mínimo de 100 accionistas.

DECLARACIONES

Los sujetos pasivos de este impuesto que están obligados a su presentación tienen que cumplimentar los siguientes modelos tributarios:

– Modelo 202:

Esta declaración, obligatoria para todos aquellos contribuyentes que hayan presentado un resultado positivo en su última declaración consiste en la realización de un pago a cuenta del impuesto de sociedades del año en curso.

Precisamente es esta declaración y sus tipos la que recientemente se ha modificado y aprobado el 30 de septiembre de 2016 en el Congreso. El tipo a aplicar será del 18% con carácter general de la base imponible y el 23% para aquellas empresas que facturen más de 10 millones de Euro al año y de un 25% para las entidades bancarias.

Como vemos esta medida sólo es un pago a cuenta, una medida que sirve para aumentar la recaudación por anticipado y poder dedicar esos recursos para mejorar las cuentas del Estado en el año fiscal en curso.

Estos pagos fraccionados se efectúan en los meses de Abril, Octubre y Diciembre.

-Modelo 200:

Esta declaración constituye el Impuesto de Sociedades propiamente dicho, para aquellas empresas en el que su ejercicio económico coincida con el año natural, su plazo de presentación es hasta el 25 de julio. Es de presentación obligatoria incluso cuando no se haya realizado actividad durante el ejercicio.

– Modelo 220:

Este modelo es aplicable a los Grupos de Sociedades, mismos plazos y características que el 200.

CÁLCULO DEL IMPUESTO DE SOCIEDADES

Para calcular el impuesto de sociedades, tal y como hemos dicho anteriormente, es el resultado de la sociedad, la diferencia entre ingresos y gastos lo que nos va a servir de punto de partida para su cálculo.

Sobre esto serán necesarias la realización de correcciones o ajustes producidos por la utilización de diferentes criterios de cálculo aplicados en contabilidad respecto de los permitidos por la Agencia Tributaria.

Estos ajustes pueden ser tanto positivos como negativos y estar originados por diferencias de carácter temporal o permanente, por ejemplo nos podemos encontrar gastos que aunque lo sean contablemente no son deducibles a efectos fiscales como multas, donativos… o prácticas no permitidas por el PGC como amortizaciones anticipadas que el impuesto de Sociedades si permite a ciertos contribuyentes.

Los pasos a seguir son los siguientes:

CÁLCULO GASTO CONTABLE

Una vez conocida la diferencia entre los gastos y los ingresos, el siguiente paso es conocer el gasto por impuesto de sociedades.

Al beneficio contable habrá que sumar y restare las diferencias permanentes entre el beneficio contable y fiscal. Al resultado obtenido se le aplica el tipo de gravamen que corresponda y se les restan las deducciones o bonificaciones a las que se tengan derecho:

RESULTADO CONTABLE ANTES DE IMPUESTOS

+ Aumentos del resultado contable (Multas y Sanciones)

+ Aumento del resultado contable (diferencias temporales)

– Diferencias permanentes negativas

– Disminución del resultado contable (diferencias temporales)

BASE IMPONIBLE PREVIA A RESERVA DE CAPITALIZACIÓN Y BASES IMPONIBLES NEGATIVAS

– Reducción por reserva de capitalización

– Compensación Bases imponibles negativas ejercicios anteriores

BASE IMPONIBLE

+ Aumento por reserva de nivelación

– Reducción por reserva de nivelación

BASE IMPONIBLE POSTERIOR A RESERVA DE NIVELACIÓN

X Tipo de gravamen

CUOTA ÍNTEGRA

– Deducciones y bonificaciones aplicables al ejercicio

CUOTA LÍQUIDA POSITIVA

– Retenciones y Pagos Fraccionados

CUOTA DIFERENCIAL

ACLARACIÓN DE CONCEPTOS

DIFERENCIAS PERMANENTES

Estas diferencias quedan constituidas por gastos e ingresos de carácter contable que la legislación fiscal no permite imputar, no podemos incluirlo como parte del resultado de las sociedades.

Un gasto contable no deducible fiscalmente genera una diferencia negativa, por ejemplo el propio gasto del impuesto de sociedades.

Por el contrario un ingreso contable que no es ingreso fiscal genera una diferencia negativa.

La cantidad resultante es la que la sociedad registrará como Impuesto de beneficios, recogido en la cuenta (630) si resulta positiva y si es negativa se utilizará como contrapartida la (4745) recogiendo las pérdidas a compensar del ejercicio.

DIFERENCIAS TEMPORALES

Estas diferencias se producen por diferencias en los criterios temporales de imputación entre lo contabilizado y la legislación fiscal, un gasto puede no ser deducible en el ejercicio fiscal en curso pero si serlo el año que viene. Las diferencias positivas aumentan el resultado contable, mayor impuesto a pagar y las negativas suponen una disminución del beneficio contable.

COMPENSACIÓN DE BASES NEGATIVAS DE EJERCICIOS ANTERIORES

Si la Sociedad tiene en un ejercicio una base imponible negativa, contablemente se va generando un crédito fiscal que podrá ser compensado con las rentas negativas de períodos impositivos que concluyan en los quince años inmediatos y sucesivos.

RESERVA DE CAPITALIZACIÓN

Lo contribuyentes que tributen al tipo de gravamen previsto en los apartados 1 o 6 del artículo 29 de la LIS (Ley Impuesto de Sociedades) tendrán derecho a una reducción en la base imponible del 10% del importe del incremento de sus fondos propios cuando se cumplan los siguientes requisitos:

- Que el importe de incremento de los fondos propios se mantenga durante un plazo de 5 años desde el cierre del período impositivo al que corresponda esta reducción, salvo la existencia de pérdidas contables de la entidad.

- Dotar una reserva por el importe de la reducción que deberá figurar en el balance con absoluta separación y título apropiado y será indisponible.

- En ningún caso, el derecho a esta reducción podrá superar el 10% de la base imponible positiva del período impositivo previa a esta reducción, a la integración que se refiere el apartado 12 del artículo 11 de la LIS y a la compensación de bases imponibles negativas.

RESERVA DE NIVELACIÓN

Constituye, junto con la reserva de capitalización, otra de las novedades surgidas de la Ley 27/2014 del Impuesto de Sociedades.

Podrán aplicar este incentivo fiscal, las entidades cuyo importe neto de la cifra de negocios en el período inmediato anterior sea inferior a 10 millones de euros que tributen al tipo general del 25%.

La reserva tendrá carácter indisponible con cargo a los beneficios del año en que se minora la base y si no existieran beneficios suficientes, deberá dotarse en los ejercicios siguientes cuando sea posible.

Supone una reducción de la base imponible del impuesto en un 10% con un máximo de un millón de euros al año.

La reserva indisponible sólo se utilizará para minorar las bases negativas de los siguientes cinco ejercicios, en caso contrario esta reserva funcionaría como un simple diferimiento del pago del impuesto, si en cinco años con se ha compensado, estos fondos pasarán a formar parte de la base imponible positiva del ejercicio.

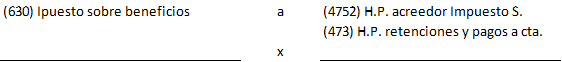

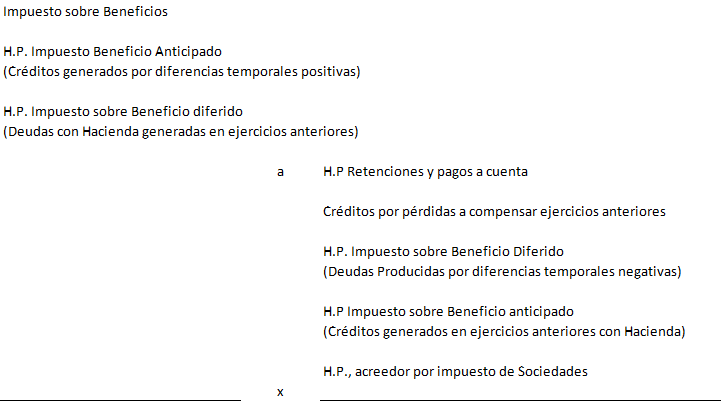

EJEMPLO ASIENTO IMPUESTO BENEFICIOS CON RESULTADO POSITIVO

El Asiento final de Impuesto de Beneficios quedará constituido de la siguiente forma:

Gracias por consultar esta entrada del blog del software de gestión GotelGest.Net.

¡Nos vemos en la siguiente!